Kraken tor ссылка kraken014 com

Рабочие линки маркетплейса помогают попасть на сайт ОМГ в том числе и через обычный браузер в обход блокировки.ССЫЛКА ДЛЯ ОБЫЧНОГО БРАУЗЕРАомг ссылка харьковomg onionссылка на гидру в торе официальная ссылкаомг ссылка зеркало официальный сайтОМГ онион ссылка на моментальные магазины в даркнетеПлощадка с platform закладками повсюду: в джабере, в onion, в клирнете.Спам который вы хотели: метадон, бошки, гашиш, кокс — это и многое другое в продаже на официальном сайте маркетплейса omg.рабочая омгомг ссылка официальный onionвход на гидру ссылкавход на гидру ссылкассылка на гидру в торе официальная ссылкарабочая ссылка на гидрувход на гидру ссылкаomg onion как зайтискачать гидру браузер официальный сайтomg onion casaомг ссылка зеркало официальный сайтомг ссылка официальный onionомг ссылка харьковМосква, Санкт-Петербург, Новосибирск, Егорьевск, Кемерово, Самара, Саратов, Караганда, Сочи, Краснодар, Геленджик, Вологда, Иркутск, вся Россия и СНГ.Магазин закладок omg — Площадка нового поколения.ОМГ ТORговая площадкаСсылки ОМГomg Onion (маркет ОМГ онион) — уникальная торговая площадка в сети TOR. Торговая площадка работает по всей территории РФ, Беларусии, Украины, Казахстана функционирует 24 часа в сутки, без выходных, постоянная онлайн поддержка, гарант, автоматизированные продажи с опалтой киви, биткоин, картой.ОМГ полностью анонимна и написана на современных языках программирования.Главная проблема при регистрации на гидре - это поиск верной ссылки. Помимо tor ссылки, есть доступ ссылка на гидру без тора.Основные преимущества сайта ОМГ заключаются в том, что:omg — самый удобный и безопасный криптомаркет для покупок веществ;Маркетплейс самый популярный в России, СНГ и за границей. Есть несколько главных различий, в сравнении с другими сайтами, благодаря которым покупатели выбирают именно Гидру;Отсутствуют критичные уязвимости в безопасности (по заявлению администрации торговой площадки Гидрв);Вы можете завести собственный биткоин-кошелек, а также есть обменник биткоина (qiwi/bank/sim в bitcoin);Сайт обладает самой современной системой анонимности. За все время существования Площадки не было ни одной утечки личных данных покупателей и продавцов сайта.Постоянно появляются новые инструменты, позволяющие пользоваться интернетом анонимно и безопасно.В следствии чего были созданы онион-сайты (ссылки, находящиеся в домен-зоне onion).Из последних нововведений:не надо ожидать подтверждения транзакции в блокчейне;возможность быстро и удобно найти нужный товар;оплатить товар можно с карты;заказы можно делать когда захочешь;вся информация конфиденциальна;есть функционал чтобы открыть диспут если заказ был исполнен неудовлетворительно;Как уже говорилось раньше, площадка ОМГ – гигантский центр нарко-торговли в TOR. В данном маркетплейсе есть возможность купить то, что в клирнете купить невероятно сложно или невозможно вообще. Каждый зарегистрированный пользователь может зайти в любой из существующих на маркетплейсе шопов и купить запрещенный товар, организовав его доставку в города России и страны СНГ. Заказ возможен 24 на 7 из любого уголка земли, где есть интернет. Особое преимущество Гидры это систематическое и регулярное обновление товаров магазинов.Подобрать и купить товар или услугу не составит никакого труда. Перед заказом можно изучить отзывы настоящих покупателей, купивших товар. Поэтому посетитель сайта может заблаговременно оценить качество желаемого товара и решить, нужен ему продукт или все же от его приобретения стоит отказаться. Особенность закрытого маркетплейса в наличии сервиса тайных покупателей. Они следят за тем, чтобы вещества, которые представлены в магазинах соответствовали заявленным требованиям и даже делают в некоторых случаях химический анализ продаваемых веществ. Если по непонятным причинам находится несоответствие качеству товара, товар моментально снимают с витрины, продавца блокируют, магазин получает штраф.Доставку любого товара можно заказать в любой город России и СНГ, указав адрес, где будет удобно забрать клад. Покупка передается в виде клада. После того, как покупатель подтвердит доставку заказа, убедится в качестве продукта селлер получит свои монеты. Если с качеством или доставкой в момент проверки возникли проблемы, клиент может открыть спор, к которому сразу же подключатся независимые модераторы Площадки. Оплата товаров осуществляется в биткоинах, и, в большинстве случаев, Магазины предпочитают принимать оплату биткоинами. Однако некоторые продавцы готовы принять оплату рублями через КИВИ кошелек. Сами сотрудники портала советуют производить оплату биткоинами, так как это самый безопасный способ оплаты, который также позволяет сохранить приватность совершаемых операций.Что такое TOR-Браузер и зачем он необходимTOR — это военная разработка, которая позволяет скрыть личность человека во всемирной сети Интернет. Расшифровывается "TOR" как The Onion Router — луковый роутер.Изначально ТОР был военным проектом Америки, но очень быстро его представили для спонсоров, и с тех пор он именуется Tor Project. Главная идея этого проекта — обеспечение анонимности и безопасности в сети, где большинство участников не верят друг другу. Смысл этой сети в том, что трафик следует через несколько компьютеров, шифруется, у них меняется IP-адрес и вы получаете зашифрованный канал передачи данных.Что обязательно надо учитывать при работе с Гидрой?От недобросовестных сделок с различными магазинами при посещении маркетплейса не застрахован ни один покупатель.Поэтому администраторы Гидры рекомендуют:смотреть на отзывы. Отзывы клиентов это важный критерий покупки. Мнения других членов сообщества могут повлиять на окончательное решение о приобретении товара или закладки. Благодаря оставленным отзывам можно узнать о качестве стаффа, способах доставки и других особенностях сотрудничества с селлером;завершать заказ исключительно после того, как будет подтверждено ее наличие и качество. Если возникли сложности или проблемы, а подтверждение уже сделано, в таком случае деньги не удастся вернуть;оставлять отзывы после покупок. Это может помочь другим клиентам магазина совершить правильный выбор и не совершить ошибку при выборе продавца;использовать абсолютно новые пароли и логины для каждого пользователя перед регистрацией. Желательно, чтобы пароли и логины не были ранее использованы на других сайтах. Это позволит следовать принципам анонимности и безопасности;Обратите внимание, что регулярно домен Гидры обновляется ее Администрацией. Дело в том, что сайт почти ежедневно блокируют, и пользователю в результате не получается войти на страницу входа, не зная рабочих зеркал. Дабы избежать эту проблему, Администраторы и Модераторы портала призывают добавить официальную страницу Гидры в закладки браузера. Сохрани себе все ссылки на Гидру и делись ими со своими друзьями.Соискатель на должность кладмена должен зарегистрироваться для того, чтобы пользоваться всеми возможностями Маркетплейса ОМГ.Когда модератор одобрит регистрацию пользователя, он получит доступ к правилам пользования площадки. Также сразу после входа он получит возможность внести деньги на баланс личного кабинета, чтобы тут же приступить к покупкам.Внесение денег на omg center требует отдельного внимания. Дело в том, что для поплнения баланса стандартной валюты площадки – Биткоин – требуется сначала купить фиат, который впоследствии нужно будет обменять на крипту. Приобрести его можно либо на криптовалютной бирже, либо в специальном пункте обмена.Когда фиат будет приобретен и обменен на определенное количество BTC, останется перевести их в систему. Чтобы это сделать, необходимо скопировать адрес биткоин кошелька, который был выдан при регистрации, и отправить на него требуемую сумму с помощью использования различных платежных систем (например, КИВИ). Также обмен на биткоин может быть реализован на самой площадке магазина в специальном разделе «обмен».Как не дать себя обманутьДля защиты от фейковых сайтов, была разработана сеть отказоустойчевых зеркал.Чтобы не попасть на мошеннические сайты сохрани ссылку зеркала на этот сайт в закладки. Скопируйте все рабочие ссылки с этого сайта к себе на компьютер так как Роскомнадзор может заблокировать сайт.

Kraken tor ссылка kraken014 com - Vk5 at kraken

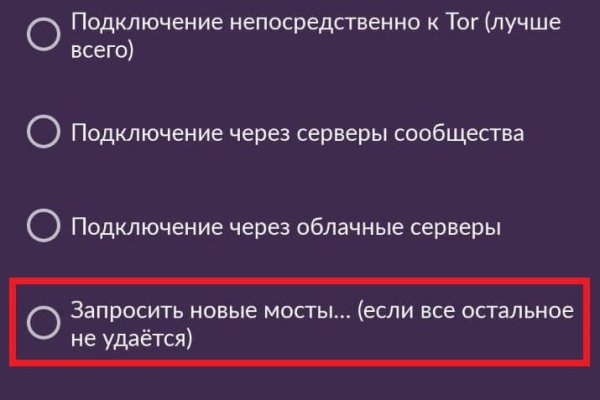

Ссылка на ОМГ сайт зеркало – omg2web.cmСсылка на ОМГ через Tor: omgrulqno4hoio.onionTor Браузер стал востребованным в тот момент, когда роскомнадзор стал часто блокировать сайты в интернете, будь то сайты или отдельные приложение. Скачать тор браузер бесплатно на русском с официального сайта на компьютер, необходимо потому, что Тор – это один из самых анонимных браузеров. Но в чем же преимущество этого веб-обозревателя перед другими?Информация о браузереТор браузер был создан на базе Firefox. Однако, благодаря дополнениям в коде принцип работы браузера был улучшен, чтобы добиться большей анонимности для конечного пользователя, учитывая, что многие сайты и источники стали блокироваться для пользователей тех или иных стран. Используя Тор, пользователь может посещать любые страницы в постоянном режиме обхода блокировок, который будет скрывать путь даже для СОРМ.ПриимуществаСама технология TOR появилась уже достаточно давно, однако, длительное время она не была использована должным образом. Более того, эта технология была разработкой для военных, что ни странно, однако, спустя огромное количество времени она перекочевала и к простым пользователям. Огромное количество IT разработчиков доказывало, что этот браузер заслуживает доверия, так что скачать tor browser можно без опасений.Особенностью Torа является то, что с его помощью вы можете посетить любой веб сайт анонимно, не оставив никаких следов того, что вы посещали запрещенные страницы. В TOR-браузере для передачи данных используется три произвольные ноды, которые обмениваются информацией, дающей возможностью пользователю посещать сайты безопасно. Схема заключается в том, что отследить эти скрытые узлы невозможно, так как они практически всегда разные.Будет понятней объяснить на примере, как работает эта сеть. Пользователь вбивает адрес к тому или иному сайту, и в этот момент браузер отправляет пакет первому узлу, в котором хранится зашифрованный хэш адрес следующего узла. Так как первый, начальный узел, знает тот самый зашифрованный ключ, он спокойно перенаправляет пакет от браузера дальше. Далее происходит такая же процедура и с третьим узлом, благодаря чему отследить или понять на какой странице был пользователь, попросту нельзя. Благодаря этому никто не сможет узнать, какие именно сайты вы посетили, причем, даже ваш собственный интернет-провайдер не сможет увидеть это.Как использовать TorМногие задаются вопросом о том, как пользоваться таким сложным браузером, ведь такая непростая схема должна управляться настоящими специалистами. Во время первого запуска браузер сам уточнит несколько простых ответов на вопросы и самостоятельно настроит абсолютно все так, чтобы ваша история посещений осталась приватной. Вам лишь остается выбирать те варианты, которые больше всего подходят под вашу ситуацию. После выбора нужных настроек, пользователь увидит простой внешне браузер, который очень сильно похож на всем известный Mozilla Firefox. После этих манипуляций, пользование приложением станет максимально удобным.Как настроить русский язык?При желании, вы можете установить браузер тор на русском языке с официального сайта, так что проблем с иностранной версией у вас точно не будет. Русификация произведена максимально качественно, поэтому во время установки самого браузера у вас не возникнет проблем с тем, чтобы понять, чего конкретно хочет от вас инсталлятор.Безопасность в сетиПриватности в сети добиться можно, так как в последнее время появилось большое количество разнообразных программ, цель которых обеспечить вам полную скрытность. Благодаря тор браузеру для Windows шифрование путей и истории вашего браузера будет максимально надежным.Параметры безопасностиПосле установки браузера, многие сомневаются, какие настройки конфигурации выбирать, чтобы настроить браузер правильно. Первое окно, которое требует вашей настройки – это выбор между автоматическим подключением и ручной настройкой.Мы советуем выбирать первый вариант, так как другой более сложен в настройке, а авто-настройка работает не хуже, чем ручная установка бесплатных прокси серверов и подключение мостов. Далее вам не потребуется выбирать ничего самостоятельно, так как последние версии браузера великолепно самостоятельно настраивают параметры по умолчанию.Далее вам нужно знать, что расширение браузера NoScript обязательно должно быть включено во время анонимной работы в сети Tor. Несмотря на то, что ручная настройка этого расширения может быть нелегкой задачей для многих, во время установки Tor, расширение настраивается самостоятельно.Как видите, настройки безопасности, как и другие настройки, не требует от вас специальных навыков или знаний, но помните, что только последняя версия тор браузера самостоятельно установит все нужные компоненты автоматически.Onion-сети: что это и для чего нужны?The Onion Router – это сокращение, которой и является наш браузер, а сети Онион – это анонимный домен, чья задача состоит в том, чтобы обеспечивать доступ самому браузеру к различным сетям, которые используются во время шифрования путей. По сути, этими сетями пользуются только другие Тор браузеры, и Онион – это удобная возможность безпрепятственно передавать маршрут от адреса к адресу. Доменные имена onion генерируются очень просто, применяя для этого публичные ключи. Если обобщить всё вышеперечисленное, то можно утверждать, что Onion-сети, которые являются основой сети, обеспечивают доступ к анонимным серверам Tor браузеров по всему миру.ПлюсыПлюсами браузера является полная анонимность. Любые действия останутся в тени, так что пользователь может свободно «гулять» по сети, не опасаясь того, что провайдер будет следить за действиями. Заблокированные провайдером для всех сайты без проблем будут запускаться и корректно работать на Tor Browser. Тору browser скачать бесплатно на русском можно с официального сайта, так что пользователю не нужно будет искать его по интернету в поисках оптимальных настроек.МинусыК большому сожалению, скорость соединения отличается от большинства других браузеров. Это объясняется тем, что количество шифрованных соединений с адреса на ноду слишком велико. Поэтому скорость подключения заставляет желать лучшего.Большой недостаток – невозможность использования своей почты или личных данных, по которым вас можно было бы отследить, ибо тогда вся философия работы браузера просто теряется. Вам нужно будет внимательно следить за тем, какие обновления вы устанавливаете на Tor, а также не обновлять программу, чтобы она работала правильно. Однако, те преимущества, которые есть у Тора, куда более значимые, чем мелкие недостатки, благодаря чему популярность программы растет с быстрой скоростью.Системные требованияПо сути, всё что нужно для того, чтобы скачать тор клиент – это 120 мегабайт памяти на жестком диске, а остальное и так имеется на любом компьютере. 256 МБ оперативной памяти, а также минимум Windows 7, так что скачать браузер тор на компьютер сможет любой пользователь.В заключении можно утверждать, что Tor – это полезная вещь, которая должна быть на каждом устройстве. Изредка всё-таки можно попасть на те сайты, которые на данный момент заблокированы, и именно в таком случае на помощь придет Tor. Очень полезная вещь, уникальная и незаменимая, беря в расчет, как много информации в интернете нынче блокируется. Настоятельно советуем скачать браузер тора бесплатно на русском по ссылке.

Union, например ore или новое зеркало, то вы увидите ненастоящий сайт, так как у Mega Url правильная доменная зона. Магазины в маркетплейсе работают по принципу закладок. Вместо курьера вы получите адрес и описание места где забрать заказ. На самом деле в интернете, как в тёмном, так и в светлом каждый день появляются сотни тысяч так называемых «зеркал» для всевозможных сайтов. Ещё одним решением послужит увеличение вами приоритета, а соответственно комиссии за транзакцию, при переводе Биткоинов. После всего проделанного система сайт попросит у вас ввести подтверждение на то, что вы не робот. Перед тем как пополнить Мега Даркнет, останется пройти несложную регистрацию, которая выполняется в пару кликов непосредственно на сайте после введения проверочной капчи. Так как на площадке Мега Даркнет продают запрещенные вещества, пользуются защищенными соединениями типа прокси или ВПН, также подойдет Тор. Среди них: qiwi, BTC, XMR Монеро. На Меге сотни тысяч зарегистрированных пользователей и понятное дело, что каждому не угодишь. На нашем сайте всегда рабочая ссылки на Мега Даркнет. Немаловажно, что mega market onion не имеет java Script, но работает корректно (заблокированная Гидра не давала нормально пользоваться сайтом без установки фильтра). Отзывы о Мега Даркнет Сергей Валерьевич. Он генерирует актуальные зеркала для обхода ограничений. Всегда работающие методы оплаты: BTC, XMR, usdt. Рядом со строкой поиска вы можете найти отзывы о товаре, который искали, а так же рейтинг магазина, который выставляют пользователи, которые уже закупались, а так же там показаны некоторые условия товара, если они имеются. Одним из самых главных способов обхода страшной блокировки на сайте Меге это простое зеркало. Это прогрессивный портал с открытым кодом, позволяющий делать покупки запрещенных веществ, товаров и услуг, не беспокоясь о своей безопасности». Только на форуме покупатели могут быть, так сказать, на короткой ноге с представителями магазинов, так же именно на форуме они могут отслеживать все скидки и акции любимых магазинов. В этом случае, в мире уже где-то ожидает вас выбранный клад. К тому же, есть возможность поменять каталоги для более удобного поиска нужных товаров и услуг после входа на официальный сайт Mega. Что касается безопасности для клиентов, то они могут не беспокоиться, что их кинут на деньги, поскольку поставщики проходят многократную проверку, а все заказы проходят с независимым гарантом, предоставляющим свои услуги совершенно бесплатно. Потребитель не всегда находит товар по причине того что он пожалел своих денег и приобрел товар у малоизвестного, не проверенного продавца, либо же, что не редко встречается, попросту был не внимательным при поиске своего клада. Найти Мегу можно по ключам: mega darknet, мега новая гидра, мега ссылка НА сайт, официальный сайт mega, mega площадка onion, вход НА мегу через ТОР, mega TOR. Mega - платформа по продаже товаров и услуг в сети darknet, основными преимуществами которой являются: Удобный и понятный интерфейс Высокая скорость соединения Широкий спектр товаров и услуг Круглосуточная поддержк Новый вид шифрования, обеспечивающий полную анонимность и безопасность. Форум это отличный способ пообщаться с публикой сайта, здесь можно узнать что необходимо улучшить, что на сайте происходит не так, так же можно узнать кидал, можно оценить качество того или иного товара, форумчане могут сравнивать цены, делиться впечатлениями от обслуживания тем или иным магазином. Всегда смотрите на адресную строку браузера, так вы сделаете все правильно! Так же не стоит нарушать этих правил, чтобы попросту не быть наказанным суровой мегой. Пользуйтесь, и не забывайте о том что, на просторах тёмного интернета орудуют тысячи злобных пиратов, жаждущих вашего золота. После успешного создания аккаунта, в разделе с кнопками «Войти» или «Зарегистрироваться» вы увидите несколько полезных инструментов: Кнопка слева позволяет поменять тему на темную; Иконка с тележкой супермаркета отображает список заказов; Конверт открывает мессенджер для общения с продавцами/клиентами. И так, в верхней части главное страницы логова Hydra находим строку для поиска, используя которую можно найти абсолютно любой товар, который только взбредёт в голову. Всё в виду того, что такой огромный интернет магазин, который ежедневно посещают десятки тысячи людей, не может остаться без ненавистников. Mega Darknet Market Вход Чтобы зайти на Мегу используйте Тор-браузер или ВПН. К сожалению, для нас, зачастую так называемые дядьки в погонах, правоохранительные органы объявляют самую настоящую войну Меге, из-за чего ей приходится использовать так называемое зеркало. Раздел для дилеров Мега Даркнет За счет невысокой конкуренции и технически продвинутого интерфейса, mega darknet market и его зеркало предлагает отличные возможности для дилеров.